仕組債の話は複雑なので、まずは動画で仕組債の危険性を認識

【投資】「元本1/10に」富裕層が米国株の下落で”大損”リスクを理解せず購入「仕組債」の恐ろしさとは

素人は仕組債を買ってはいけない。デリバティブが埋め込まれていて、とてつもないハイリスク商品です。

【業界騒然】金融庁が暴露した仕組債のヤバすぎる実態

行政処分勧告も

仕組債とは?

仕組債は、金融商品の一種で、通常、伝統的な債券よりも高い利回りを提供します。また、一般に、より複雑で、より大きなリスクを伴います。 仕組み債は、一般的に銀行などの金融機関によって発行されます。債券は、多くの場合、株式や商品、不動産、外貨などあらゆるものを含む資産のバスケットに基づいています。 仕組債のリスクプロファイルは、原資産に依存します。例えば、株式のバスケットに基づいている債券は、単一の、より安定した資産に基づいている債券よりも揮発性である可能性が高いです。 投資家は、投資前に仕組み債に関連するリスクを慎重に検討する必要があります。これらのリスクには、元本割れの可能性、マイナス金利の可能性、原資産のパフォーマンスが低下する可能性などがあります。

また、一般的に手数料が高く、売り手側は手数料目当てに強くお勧めされる危険性があります。

仕組債の種類

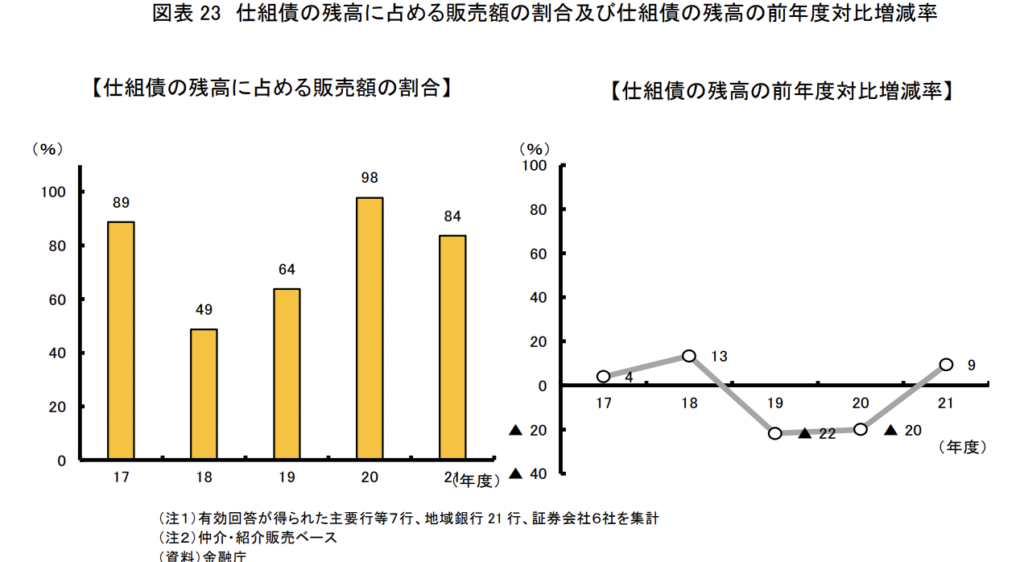

投資信託等の販売会社による顧客本位の業務運営のモニタリング結果について by 金融庁 より引用

仕組債のほとんどはEB債→EB債について説明を進めます

EB 債とは

EB 債とは、債券であるにもかかわらず、償還日までの株価変動によっては、満期日に金銭(償還 金)が支払われる代わりに、当該債券の発行者とは異なる会社の株式(他社株)が交付される場合が あるものを指し、他社株転換可能性ともいう。本資料では、満期時に会社の株式のみならず、株式相 当額の金銭を含むものも広く含む個別株価連動型を EB 債として取り上げている。

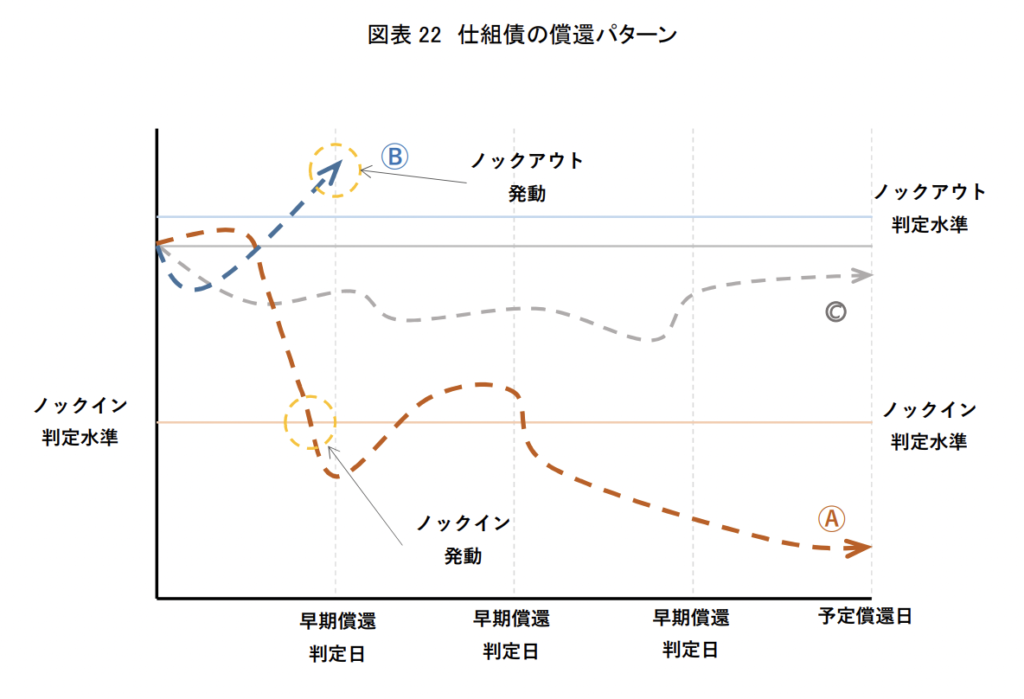

典型例である個別株価連動型の仕組債(他社株転換可能債、以下、「EB 債」という。 )は、 相対的に高金利が設定される一方、通常の債券と異なり、当初予定の満期時に元本で償還される可能性は必ずしも高くない。具体的には、多くの EB 債においては、Ⓐ参照する株価が一 定期間内のどこかで1回でも大きく(例えば、30%以上など)下落した場合(ノックインした場合)、 満期時までに元本を上回らない限りは成約時の株価で計算された株式等により償還される。 反対に、Ⓑ参照する株価が、判定時点(例えば四半期毎)で一定程度(例えば、5%など)上昇 した場合(ノックアウトした場合)、その時点で早期償還され、高い金利が得られる期間は早期 に終わってしまう。 通常の債券同様に満期時に元本で償還されるのは、上記ⒶとⒷ以外の 場合のみとなる(図表 22)。

こうした EB 債の商品性は、(ノックイン、ノックアウトの利用により)オプションの売りポジショ ン類似の仕組みを埋め込むことで可能となる。取引全体をみると、通常より高い金利の主な源 泉は、株価が一定程度下落した場合(ノックイン)に顧客が大きな損失のリスクを負うことの対 価(オプション・プレミアムに相当)である。

また、相対的な高金利は、株式等であれば得られる値上がり益放棄の対価の側面もある。 具体的には、株価(株価指数)が上がった際にノックアウトが生じ、その利益を得ることができず早期に償還されてしまう。この点は機会損失であり、認識されにくい面があるが、ダウンサイド がある一方でアップサイドもある株や株式投信と異なる不利な点である。このため、EB 債に対 して、株価の変動に伴う「利益限定で損失無限大」との指摘もなされる。

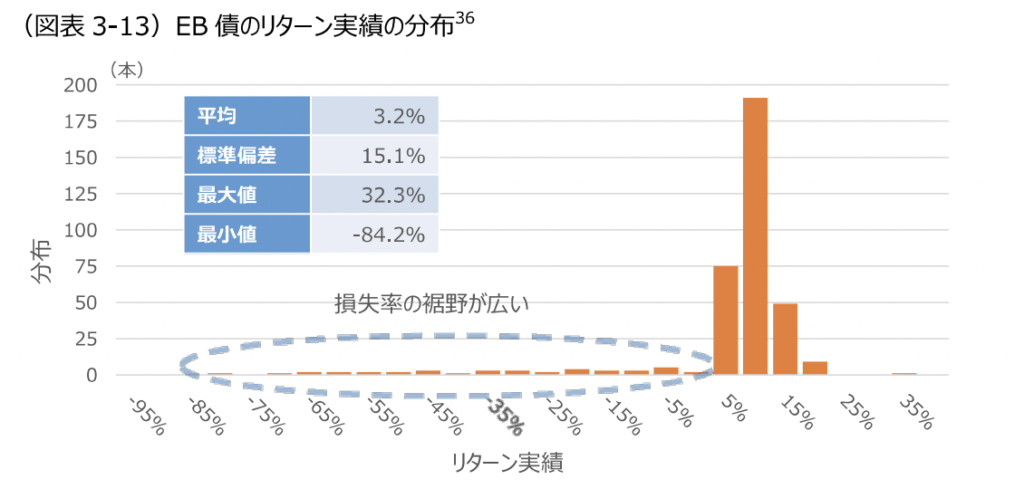

EB債のリターン実績の分布

平均3.2%の金利に対してリスクは-84.2% – 32.3%の範囲であった。

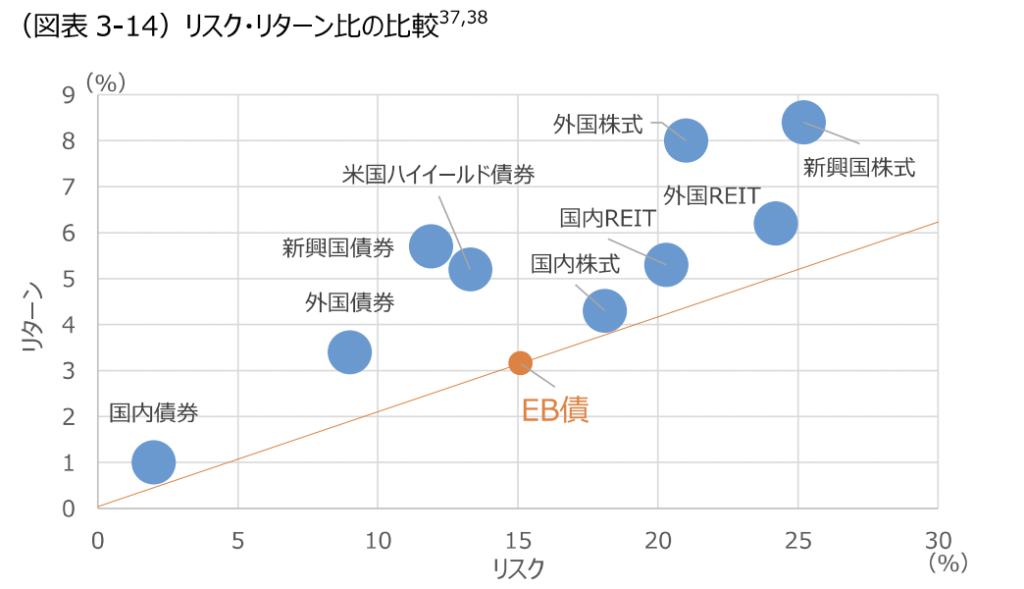

リスクとリターンの比較

EB債は恐ろしいことに、新興株式よりもリターンが低いという分析結果に・・・。EB債に投資する必要はありますか?

EB債のコストと課題

EB 債の実質コスト(元本と公正価値の差)は、当庁による業界ヒアリングや公開情報からの推計に基づくと、 投資元本に対して平均して 5〜6%程度と推定されるが、実現満期が 0.6 年程度と短いため、実質コストを年率 換算すると 8〜10%程度に達すると考えられる。

こうした⾼い実質コストが、図表 3-14 のリスク・リターン比の悪さ につながっていると考えられる。取扱⾦融機関(販売会社もしくは組成会社)側から⾒ると短期間で収益を上げ やすいため、償還済み顧客に繰り返し販売する回転売買類似の⾏動に対する誘因が働きやすい商品性となっている。

銀行や証券会社の動向

被害が出ている状況で、今更感がありますが、販売取りやめの方向です

仕組み債、投資初心者は販売対象外 日証協がルール強化https://t.co/aKrgLIF8xg

— 日本経済新聞 電子版(日経電子版) (@nikkei) September 6, 2022

日本証券業協会は商品内容が複雑で高いリスクを伴う「仕組み債」について、個人向け販売ルールを強化する検討に入った。年内にもガイドラインを改定し「退職金運用」「証券口座を開設したばかりの人」を販売対象外とする方向だ。販売トラブルが絶えず、金融庁から度重なる注意喚起を受けており、異例と言える販売制限に踏み切る。

【日経特報】みずほ・三井住友「仕組み債」販売制限 顧客の損失懸念https://t.co/CxHZDF5Wb5

— 日本経済新聞 電子版(日経電子版) (@nikkei) September 14, 2022

利回りは高いがリスクの大きい金融商品「仕組み債」について、大手金融機関が顧客への新規勧誘の停止に動き始めた。三井住友銀行と千葉銀行が販売を全面的に停止した。みずほフィナンシャルグループ(FG)、横浜銀行、広島銀行は販売を一部停止する方針だ。デリバティブ(金融派生商品)と知らずに購入した顧客とトラブルになるケースも多く、販売体制を見直す。

仕組み債、楽天証券も販売停止 三菱UFJ銀行も制限検討:日本経済新聞 https://t.co/bPBaVv6xe1

— 日経ヴェリタス (@nikkei_veritas) September 29, 2022

苦情が続いている仕組み債で販売停止が相次ぐ。楽天証券は9月末にすべての仕組み債の取り扱いを停止する。楽天証券は業務委託する金融商品仲介業者を通して仕組み債を販売してきた。仲介業者は主要販売経路のひとつだが、楽天証券の停止で供給元が絞られる。販売停止を決めた三井住友銀行や千葉銀行に続き、三菱UFJ銀行も顧客層に応じて仲介する商品を限る検討を進める。

野村ホールディングスや大和証券グループ本社も継続して見直しを続けるとのことです。

SMBC日興証券では8月から個人向けの積極的な勧誘を控えているとのことです。

このような商品を購入することを避けるためには

大手銀行や大手証券会社であったとしても、自分の利益(手数料収入)のために、リスクが高い製品も売る場合があることを認識すべきです。

また、投資先を会社に丸投げするのではなく、自ら仮説を立てて、自ら情報を収集して判断することが大切だと思います。

特に退職金など金額も多く老後の大変重要なお金に対しては、慎重に対応を検討すべきだと思います。

仕組債の銀行などの勧誘は合法的な勧誘な気もしますので、こちらの記事も参考に